Tento môj dnešný blog bude pojednávať o návratnosti investície a nie o jej priemernom zhodnotení. Kedže priemer je len priemer ( a nikto by asi nechcel mať len priemer ).

Aj podla názoru Nassim Nicholas Taleba, ktorý uviedol vo svojej knihe The Black Swan, sa s ním plne stotožňujem.´´ Neprechádzajte cez rieku, ak je ( v priemere ) štyri metere hlboká´´. Nižšie uvedené tabuľky zobrazujú 1, 3, 5, 10, 15 a 20-ročnú návratnosť akciových trhov s porovnaním iných investícií ako sú dlhopisy a cenné papiere.

Prečítajte si tiež: Máte strach z RIZIKA? Investujte!

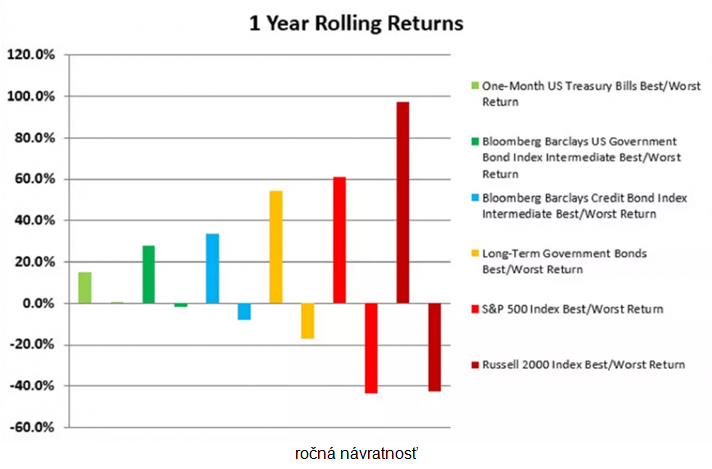

1. Ročná návratnosť

V krátkom časovom období môžu investície priniesť vysoký výnos, no na druhej strane aj až strašidelný prepad. V závislosti od obdobia v ktorom ste investovali. Graf sa zameriava na S&P500 a na tri dlhopisové indexy od januára 1973 do decembra 2016. A index Russell 2000 od roku 1979 do roku 2016. Najhoršiu ročnú návratnosť mal Russell 2000 v roku 2009 a to až – 42% a najlepšiu ročnú návratnosť neuveriteľných 97% v roku 1983. V porovnaní s najlepším ročným výnosom pri dlhopisoch US Govermment Bond 27,9% a ich najhorším výsledkom ročnej návratnosti – 1,7%. To znamená že ak človek potrebuje peniaze investovať na veľmi krátku dobu odporúčam sa vybrať skôr konzervatívnou cestou.

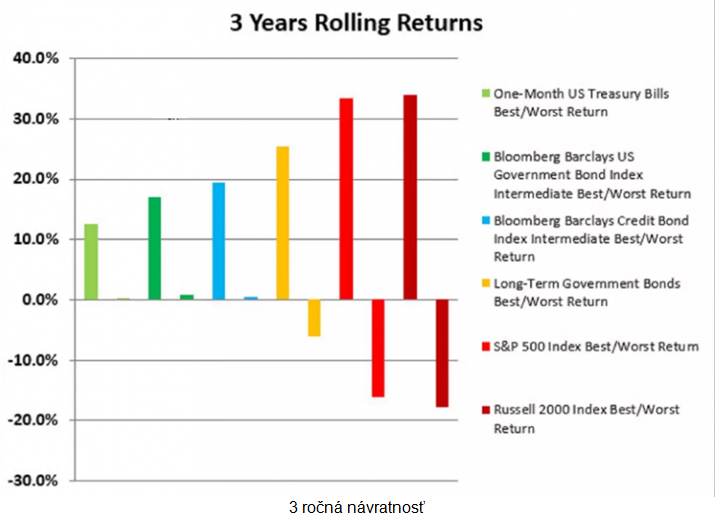

3. Ročná návratnosť

Keď sa pozrieme na dlhšie obdobie ako jeden rok môžeme od indexov očakávať vysoké výnosy ale aj nízke v závislosti od obdobia počas ktorého ste investovali. Kedže tri roky stále beriem ako veľmi krátke obdobie, odporúčam zvoliť konzervatívnejšiu investíciu ako dlhodobé štátne dlhopisy Long-Term Govermment. Ktorý dosiahol najhorší troj-ročný výnos – 6% počas troch rokov končiaci v 1981 a na druhej strane najvyšší troj-ročný výnos 25% počas troch rokov končiaci 1986.

Prečítajte si tiež: Tajomstvo s názvom PRAVIDELNÉ INVESTOVANIE

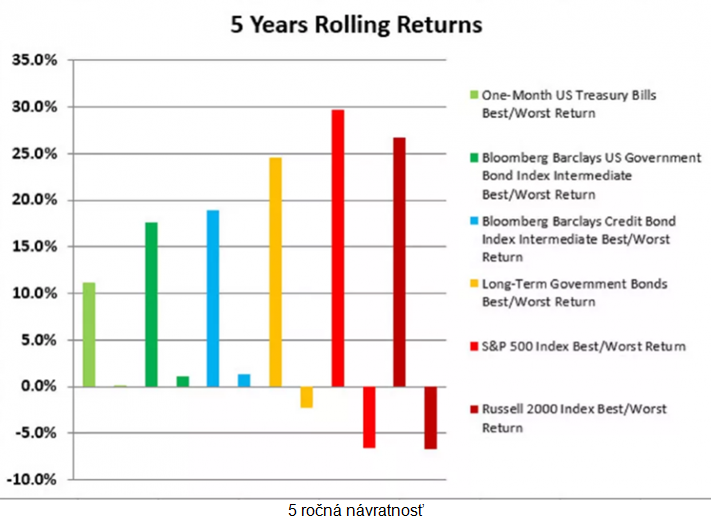

5. Ročná návratnosť

Pri päť ročnom investičnom horizonte si môžeme všimnúť že strata sa zmierňuje hlavne pri akciových investíciach. Kde S&P500 malo najhoršiu pä- ročnú návratnosť – 6,6% počas piatich rokov končiacich v roku 2009. No na druhej strane najlepší päť-ročný výnos vo výške až 30% počas piatich rokov končiacich v roku 1987. Pri päť ročnom investičnom horizonte by som zvolil pomer investície viac v prospech dlhopisov s prímesov akcií.

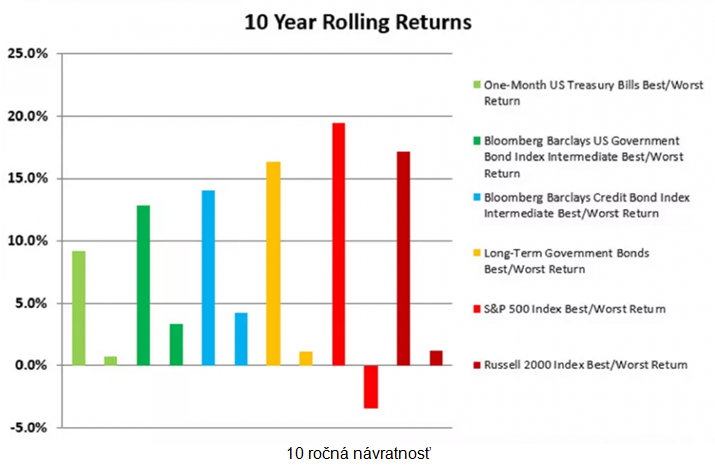

10. Ročná návratnosť

Pri dlhších investičných horizontoch je menšia pravdepodobnosť že zažijete negatívnu skúsenosť ako je návratnosť vašej investície aj vo viac volatilnejšom pásme ako sú akcie. Napríklad index S&P500 priniesol najhorší desať-ročný výnos – 3% počas desiatich rokov končiacich v roku 2009. No na druhej strane najvyšší desať-ročný výnos vo výške 20% počas desiatich rokov končiacich v roku 2000. Pri takomto investičnom horizonte by zloženie portfólia malo byť v prospech akcií na úkor dlhopisov.

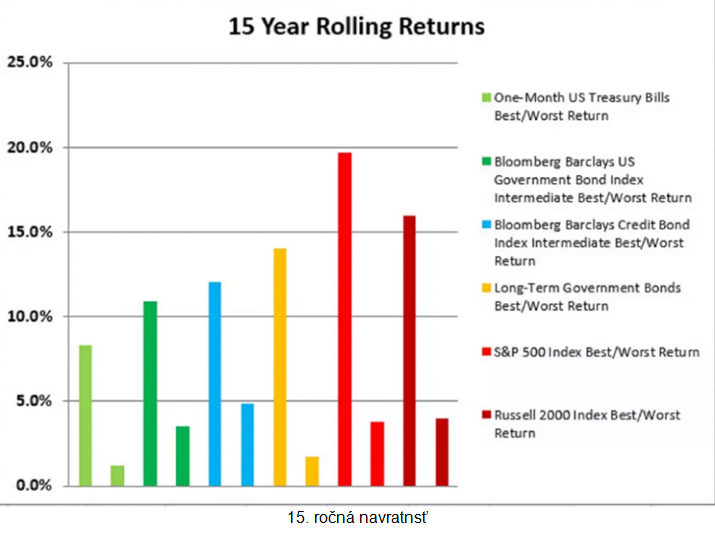

15.Ročná návratnosť

Pri pätnásť-ročnom investičnom výhľade, čo je napríklad obdobie v ktorom vaše dieťa z malého bábätka vyrastie na hormónmi prekypujúce stvorenie. Vzhľadom na takéto dlhé obdobie pri investovanie do indexových akcií, je menej pravdepodobné že zažijete negatívny výnos. Napríklad hore na grafe môžete vidieť, že akciový index S&P500 pri pätnásť-ročnej návratnosti mal najhorší výsledok 3,7% počas pätnástich rokoch končiacich v roku 2015 a najvyšší výnos 20% počas pätnástich rokoch končiacich v roku 1997. To znamená že čas eliminoval, alebo lepšie povedané markantne znížil pravdepodobnosť zápornej návratnosti.

Prečítajte si tiež: 11 zásadných PRAVIDIEL ako dosiahnuť ÚSPECH v INVESTOVANÍ

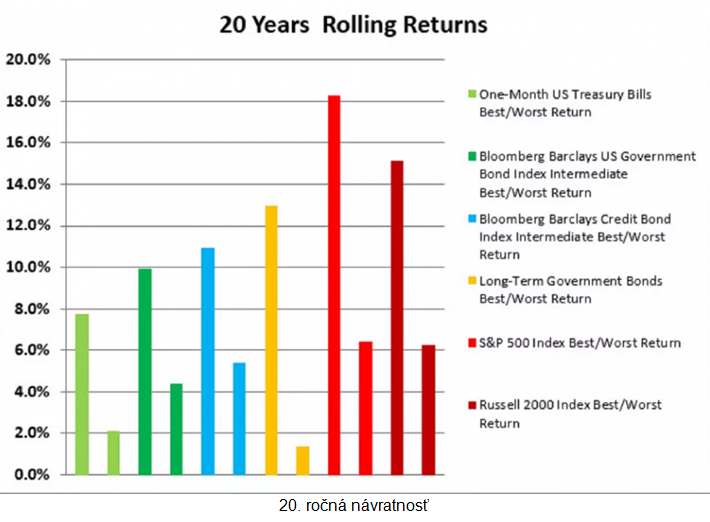

20.Ročná návratnosť

Ak sa pozrieme na dvadsať-ročný horizont môžeme si všimnúť výnos ktorý ja osobne považujem nad-inflačný. Pri S&P500 najhorší výnos bol len 6,4% počas dvadsiatich rokoch končiacich v roku 1979 a najvyšší výnos 18% počas dvadsiatich rokoch končiacich v roku 2000. Takto dlhá doba nám umožňuje s pokojným svedomím bez strachu namieriť svoje investičné prostriedky do akciového portfólia.

Záverom.

Áno, nemožno predpovedať, že sa minulosť bude opakovať. No pre mňa osobne sú to čísla o ktoré sa môžem oprieť pri rozhodovaní kam zainvestovať svoje peniaze. Vonkoncom nechcem aby tento blog bol chápaný ako nejaké investičné odporúčanie,skôr to mal byť môj pohľad na svet investícií a čo si všímam.

Nenašli ste odpoveď na svoju otázku? Napíšte NÁM alebo AUTOROVI článku.