Z prvej časti ste sa dozvedeli, ako investovanie do podielových fondov prebieha, z druhej časti zase koľko môže investovanie stáť. Dnes si prejdeme, ako investovať tak, aby to dávalo zmysel a aby investovanie prinášalo zisk.

Inflácia

Pri akomkoľvek sporení alebo investovaní je inflácia niečo, čo nám ukrojuje z účtu. I keď sa investičnom účte tento ekonomický jav neprejavuje úbytkom prostriedkov, problém je v tom, že si za tie prostriedky každoročne dokážeme kúpiť menej vecí. Inflácia je celoplošné zvyšovanie cien tovarov a služieb a meria sa ako percentuálny nárast za rok.

I keď sa nám inflácia zdá ako negatívny jav, v ekonomike je nesmierne dôležitá. Každoročný rast cien tovarov a služieb udržiava ekonomiku v pohybe. Aj preto si Európska centrálna banka stanovila ako jeden zo svojich hlavných cieľov menovej politiky dodržiavanie stabilného tempa inflácie v priemere na úrovni 2% ročne. Ak teda budete investovať v podielových fondoch dlhodobo, sústredte sa na podielové fondy také, ktorých čistá výkonnosť bude vyššia ako miera inflácie.

| Inflácia HICP v % za jednotlivé roky na Slovensku | |||||||||

| 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| 1,9 | 3,9 | 0,9 | 0,7 | 4,1 | 3,7 | 1,5 | -0,1 | -0,3 | -0,5 |

Neefektívne investovanie

Každé investovanie, ktoré nepredpokladá čisté zhodnotenie nad mieru inflácie je neefektívne. Ak si chcete sporiť len krátkodobo (do 5 rokov), tak investovanie v podielových fondoch predstavuje zbytočné riziko, ktoré so sebou investícia nesie. V takom prípade sa radšej podielovým fondom vyhnite a využite štandardné vkladové produkty aj napriek nižšiemu zhodnoteniu, alebo využite menej kolísavé dlhopisové fondy a fondy peňažného trhu.

Komplexné finančné služby zabezpečuje Financievpohode.sk

Podstúpiť riziko z investície v akciových podielových fondoch sa odporúča najmä pri dlhodobom investovaní. Len podielové fondy zložené z akciových titulov majú najväčší predpoklad investíciu z dlhodobého hľadiska zhodnotiť tak, že aj napriek inflácii bude jej reálna hodnota vyššia. Je pravda, že volatilita týchto fondov je vyššia a sú citlivejšie na ekonomické cykly (striedanie recesie a expanzie na trhu). No v konečnom dôsledku investorom aj tak prinášajú najlepšie výsledky, lepšie ako stabilné a menej volatilné dlhopisy, či fondy peňažného trhu.

Nákladové priemerovanie – Cost averaging

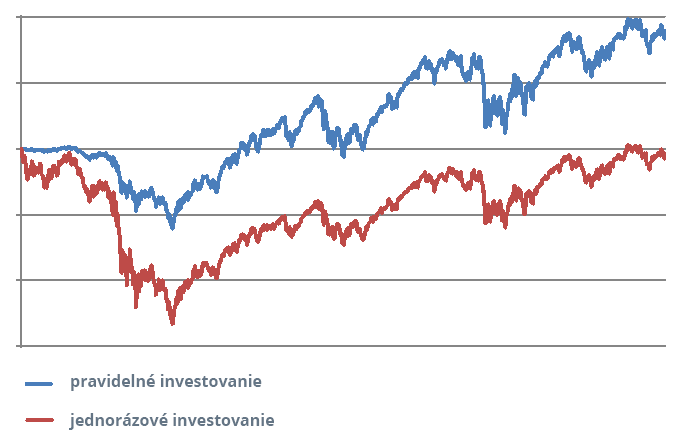

Pri dlhodobom investovaní je nesmierne dôležité, akým spôsobom investíciu realizujete. Najideálnejšie je voliť spôsob pravidelných vkladov napríklad v mesačnej frekvencii. Pravidelné investovanie znižuje pravdepodobnosť vašej straty pri zlom vývoji trhov. Ak sa cena podielovej jednotky fondu napríklad v dôsledku krízy prepadne spôsob pravidelného nakupovania podielových jednotiek pomôže tento prepad zmierniť a úplne ho vymazať v čase následného hospodárskeho rastu. Tým, že nakupujete podiely pravidlene ich nakupujete v období cenového dna za tú istú sumu viac a z ich následného zhodnotenia profitujete.

Z obrázka si môžme všimnúť, aký dokáže byť rozdiel v konečnom výsledku investovania v rovnakom fonde avšak dvoma rôznymi spôsobmi. To najmä ak fond v úvodných fázach zasiahne kríza. Červenou krivkou je zobrazený vývoj investície, ktorá bola realizovaná jednorázovo. (Červená krivka tiež zobrazuje vývoj ceny podielového listu.) Modrá krivka znázorňuje vývoj pravidelnej mesačnej investície. Rozdiel je markantný. Zatiaľ čo jednorázová investícia nepriniesla žiaden výnos. Pravidelná investícia je na tom podstatne lepšie a celková hodnota investície vzrástla.

Ak teda investujete dlhodobo, voľte investovanie v malých dávkach a so železnou pravidelnosťou. Prepad ceny podielu fondu v úvodných fázach investície bude mať na stav vášho investičného účtu minimálny vplyv.

Prečítajte si tiež: Investovanie do podielových fondov – časť I

Prečítajte si tiež: Investovanie do podielových fondov – časť II

Prečítajte si tiež: Investovanie do podielových fondov – časť IV

Zdroj: www.financievpohode.sk Autor: Marcel Onufer