„Smrťou sa niečo končí, invaliditou však iba začína…“

Tak ako „praví“ výrok, asi tušíte, že v prípade životných poistení sa morbídnostiam žiaľ nevyhnete. Životné poistenie už dávno nie je iba o tom kryť riziko smrti. Významnejšou a omnoho dôležitejšou funkciou tohto finančného produktu je práve náhrada straty príjmu v situácii, keď je poistený v zlom zdravotnom stave či už dôsledkom úrazu (napr. autonehoda) alebo spôsobeným chorobou (napr. rakovina, infarkt, mozgová príhoda), ktoré v najhorších prípadoch môžu viesť až k trvalej invalidite.

Vtedy schopnosť človeka zarábať čiastočne alebo úplne absentuje. Takéto situácie logicky so sebou prinášajú viaceré negatívne dopady na rodinný finančný rozpočet.

Situácie, keď by mať poistku naozaj „bodlo“

Preto životné poistenie ako finančný produkt má svoj význam a úlohu najmä v situáciách, keď:

- sú rodičia živiteľmi neplnoletých detí

- je pomer úspor a majetku v osobnom vlastníctve v rodinnom rozpočte príliš nízky v porovnaní s ťarchami (hypotéka, spotrebné úvery) a teda rodinný rozpočet je príliš zaťažený pasívami

- je zárobková činnosť jedinca úzko špecializovaná a zároveň plne podmienená bezchybným zdravotným stavom – platí pre umelcov (napr. prsty gitaristu, huslistu…) ale aj pre športovcov, chirurgov, pilotov a podobne.

Istý okruh pripoistení by mal byť podľa môjho názoru samozrejmosťou či už pri jednotlivcoch ale aj rodinách bez ohľadu na ich výšku príjmu. Najviac zraniteľnými sú najmä rodiny bez adekvátnej finančnej rezervy, ktorá by v prípade, že dôjde k najhoršiemu, vedela pomôcť preklenúť finančný šok spôsobený stratou schopnosti pracovať a priniesť tak do rodinného rozpočtu aktíva.

Obzvlášť dôležité je v prípade nastavenia životného poistenia dbať na riziká:

- trvalé následky úrazu

- invalidita dôsledkom úrazu alebo choroby

- závažné ochorenia – rakovina, infarkt, mozgová príhoda, slepota, hluchota, kóma

- dlhodobá práceneschopnosť

Bez ohľadu na to, aký máte názor na poisťovníctvo a akú máte skúsenosť s predajcami životného poistenia, je dôležité, aby ste význam životného poistenia vnímali predovšetkým z tejto perspektívy.

Poistka ako obchod so strachom?

Životné poistenie nemá byť obchodom so strachom, nemá sa poisťovať niečo čo nie je rizikom (drobné dvoj-troj týždňové odreniny naozaj nezaťažia vašu peňaženku) a poisťovňa nemá suplovať dôchodkové inštitúcie.

Životné poistenie funguje na relatívne jednoduchom princípe. Poistný kmeň tvoria všetci, ktorí sa do poistenia zapojili a platia poistné. V prípade poistnej udalosti poisťovňa vyplatí dohodnutú sumu tomu, komu sa stal úraz, postihla ho choroba alebo rodinným príslušníkom v prípade tragickej udalosti. Možno si poviete, že takáto definícia životného poistenia je logická a každému zrejmá. No z vlastnej skúsenosti musím povedať, že tomu tak nie je.

Komplexné finančné služby zabezpečuje Financievpohode.sk

Príklady, kedy životnej poistke dokonale nerozumieme:

Často sa stretávam s názorom, že ľudia chcú aj pri tých najľahších poraneniach zo životnej poistky doslova zarobiť. Je to absolútne pokrivené vnímanie toho, na čo poistenie slúži. Navyše ich prebytkový rodinný rozpočet ľahké poranenia a pár týždňové výpadky príjmu hravo zvládne. Pripoistením zbytočností sa platba za ich životné poistenie navýši. Tieto prostriedky mohli byť využité na finančnú rezervu, mohli byť investované alebo kľudne premietnuté do rozumných spotrebných tovarov alebo vzdelania. Zbytočne ich inkasuje poisťovňa.

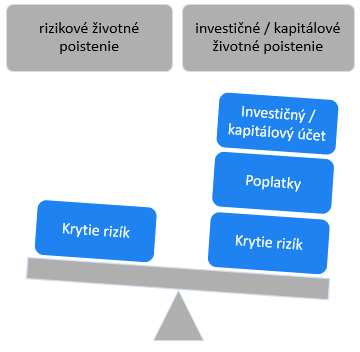

Druhý, tiež nesprávny, názor na poistenie je taký, že poistkou sa realizuje príprava na dôchodok alebo sporenie deťom. Spleť (často aj neprehľadných) poplatkov robí z poistení, kde sa tvorí rezerva neefektívne spôsoby prípravy na starobný dôchodok alebo sporenie pre detí. Rezerva sa tvorí v životných poisteniach:

- Kapitálové životné poistenie – nespotrebované poistné sa zhodnocuje technickou úrokovou mierou (ktorá je v súčasnosti do 1% p.a.)

- Investičné životné poistenie – za nespotrebované poistné sa nakupujú podiely vo fondoch. Tie poistné zhodnotia avšak časť poistného končí na dodatočných poplatkoch životnej poisťovne a preto je takéto „hromadenie majetku“ menej efektívne ako nakúp podielov fondov bez životnej poisťovne, ktorá je zbytočným medzičlánkom.

Tieto, poistné, produkty sa dajú nastaviť tak, aby slúžili tomu, na čo boli vymyslené – krytie rizík. Aj samotné poisťovne pochopili dopyt po transparentných formách poistenia, kde všetky prostriedky uhradené na poistné naozaj skončia za krytie rizík.

Rizikové životné poistenie

V poslednej dekáde vzniklo rizikové životné poistenie, kde celá platba poistného slúži výlučne na krytie rizika a nič z nej už neputuje na kapitálový alebo investičný účet.

rizikové a kapitálové / investičné ŽP – Ilustračný obrázok

Pochopiť ako funguje rizikové životné poistenie pomôže paralela s poistením auta: Ak ste držiteľom motorového vozidla, tak platíte povinné zmluvné poistenie. Vtedy neočakávate, že ak sa vozidlo „dožije“ istého veku, tak vám poisťovňa niečo z poistenia vráti.

To isté platí v prípade rizikového životného poistenia. Poisťovňa z neho vypláca plnenie len vtedy, ak sa udeje poistná udalosť – smrť, choroba, úraz. „Dožitie sa“ ako také, nie je poistnou udalosťou a aj preto je platba za takúto rizikovú poistku ľahšia a transparentnejšia.

Záver:

Názor na to, či je životné poistenie dôležité alebo nie už nechám na vašom posúdení. Komerčné životné poistenie je spotrebným tovarom ako akákoľvek iná vec – elektronika, automobil alebo mobilný paušál. Plní svoju funkciu, ktorej môžete alebo aj nemusíte prikladať vysokú prioritu.

Ak ste doteraz využívali životné poistenie ako sporenie pre deti alebo dôchodkové sporenie, tak ste sa na poistný produkt dívali zlou optikou.

Poistenie nemá byť obchodom so strachom, no ak chcete rozumieť tomuto produktu, tak sa morbídnym diskusiám nevyhnete. Zdravie a život sú nevyčísliteľná záležitosti no osud vie karty zamiešať rôzne. So životným poistením máte aspoň žolíka v rukách a malo by vám pomôcť preklenúť nepríjemné životné fázy aspoň po tej finančnej stránke.

Zdroj: www.financievpohode.sk Autor: Marcel Onufer